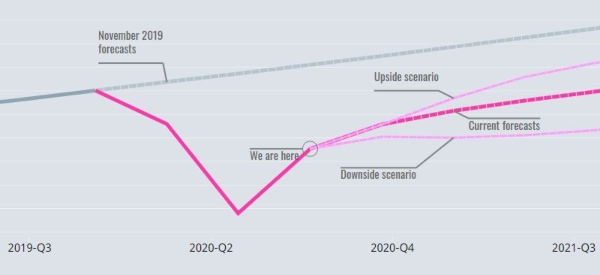

Más allá de la sopa de letras sobre la recuperación económica con la que se especula, ya sea a través de forma de V, de U, de logo de Nike, en diferentes velocidades o forma de K, o incluso con subidas y bajadas en forma de cabeza de Bart Simpson, lo que parece evidente es que la caída que sufrirá la economía será la primera provocada por decreto y, probablemente, una de las más profundas y cortas de la era moderna.

España no saldrá indemne. De hecho, según previsiones de la Comisión Europea, nuestro país se situaría a la cabeza del hundimiento económico en la Unión Europea con un desplome del PIB del -10,9% (1,5 puntos negativos más de lo pronosticado en primavera de este mismo año), seguida de un rebote incompleto del 7,1% en 2021. Solamente Italia registraría un desplome más grave, del -11,2%, frente a los datos más ‘positivos’ de Alemania (-6,3%), Holanda (-6,8%), Dinamarca (-5,2%) o Suecia (-5,3%).

Sus efectos, según estimaciones del Banco de España, producirán una subida en la tasa de paro desde el 14,1% registrado a finales del año pasado hasta el 18,1%-23,6% de este año. Sin embargo, lo más preocupante es que en todos los escenarios contemplados la tasa de paro superaría ampliamente la de finales del 2019 en el año 2022: un 17,1% en el escenario más benigno y un 22,2% en el más negativo.

La razón, el sobredimensionamiento de sectores como el turismo, el ocio, o los servicios en nuestro país. Sectores muy poco productivos y enormemente afectados por la nueva normalidad establecida a nivel mundial.

Ahorro vs gastos hormiga

La disminución de los ingresos medios de la población es, por tanto, algo que ocurrirá casi con total certeza, afectando a la economía de la mayoría de los consumidores.

Sus consecuencias pueden observarse a través de un estudio elaborado por la patronal del sector del gran consumo Aecoc, el cual adelanta que casi dos tercios de la población prevé vigilar más sus gastos y más de la mitad considera que la economía familiar empeorará.

Los efectos de la crisis del Covid afectan directamente a la economía de los hogares, los cuales tendrán un presupuesto menor

Asimismo, establece que como resultado un 61% de los españoles se fijará más en ofertas y promociones y cerca de un 30% calcula que gastará menos en alimentación y otros productos básicos, una reducción que, según los expertos, vendrá de la mano de exprimir más su presupuesto.

Algo totalmente lógico, ya que como se ha explicado previamente, los ingresos se verían reducidos, dejando al consumidor final con una única vía para incrementar su renta disponible: mejorar su ahorro. O al menos, intentarlo.

Y en este punto, será importante destacar el efecto producido por los gastos hormiga. Esos pequeños gastos innecesarios que realizamos en el día a día. Sin darnos cuenta. Y que merman nuestros ingresos totales, evitando que dediquemos parte de ese dinero a ahorrar o a invertirlo en cualquier otra actividad.

Los gastos hormiga: un mal aliado para el ahorro

Entre estos gastos hormiga suelen figurar el café que nos tomamos todos los días en el trabajo, los desayunos, almuerzos o comidas que realizamos, el tabaco que compramos, o las comisiones que pagamos en el banco. En definitiva, todos esos pequeños gastos que quedan fuera de nuestra previsión o presupuesto, generando una fuga de nuestro dinero. Sin que nos demos cuenta. Sin que podamos ahorrar.

Los gastos hormiga son aquellos pequeños gastos que realizamos a diario y que restan nuestra capacidad de ahorrar

Pero, ¿cuánto deberíamos ahorrar? ¿Existe alguna norma para ello? Buena pregunta. Los expertos recomiendan destinar al ahorro al menos el 10% de los ingresos obtenidos. Para lograrlo, aconsejan seguir tres simples pasos:

- Considerar el ahorro como un gasto fijo dentro del presupuesto total (determinando claramente el porcentaje constante que se pretende ahorrar y apartándolo de la cuenta a principio de mes para no verse tentado a usarlo para otro fin).

- Tener disciplina y seriedad a la hora de realizarlo todos los meses (para ello, lo mejor será convertirlo en un hábito, traduciéndolo en una tarea cotidiana que se realizaría sin darse cuenta, como lavarse los dientes).

- Definir un propósito para el mismo (lo cual, al proyectar el resultado futuro, ayudará a lograr obtenerlo y verlo como un incentivo positivo).

Asimismo, aparte de para ahorrar, estos tres pasos serían de gran ayuda a la hora de identificar, reducir o eliminar los mencionados gastos hormiga. De esta manera, simplemente deberíamos:

- Identificarlos dentro de nuestro presupuesto.

- Ser constantes a la hora de no realizarlos.

- Pensar en ellos como un ahorro con el que podríamos comprarnos algo que nos motive en un futuro.

Fácil decirlo. Sin embargo, mucho más complicado será cumplirlo.

Gastos hormiga y cultura financiera de un país: dos caras de una misma moneda

En efecto, porque además deberíamos añadir otro elemento a la ecuación: la cultura financiera del individuo, pues su relación con la salud económica del mismo está más que demostrada. Para muestra, un botón. Y es que, existen numerosos estudios que determinan la existencia de una correlación entre la formación financiera de una persona y su hábito de ahorro.

Incluso hay estudios que muestran una relación entre la desaceleración del PIB producida durante la anterior crisis financiera y la alfabetización financiera de la población. En otras palabras, los países con peor formación financiera, presentarían economías más débiles y más vulnerables frente a una posible crisis.

¿Y qué cultura financiera presenta España? Efectivamente, esta es la pregunta que nos vendría a la cabeza a continuación. Bien, pues una posición bastante alejada de lo idóneo, presentando valores por debajo de la media de la OCDE según el reciente informe PISA publicado en 2020.

¿Sus efectos? Estos gastos hormiga serán incluso más comunes y fáciles de aflorar que en otros países. Por la falta de cultura financiera. La cual, generará una menor percepción del efecto que estos pequeños gastos podrían producir en el gasto final. Afectando de esta manera a las finanzas personales del individuo.

La escasa cultura financiera de gran parte de la población española está detrás de la generalización de estos gastos hormiga

Sería como una especie de efecto inflación. Que no se ve. Pero que va mermando el poder adquisitivo del dinero que se tiene ahorrado. Como si perdiera valor. Como si se tratara de un saco de arena con un pequeño agujero por el que va saliendo la arena poco a poco.

Las apuestas en el juego: otro ejemplo de gastos hormiga

No obstante, para analizar el problema más de cerca, nos centraremos en el reciente informe de la Fundación de Ayuda contra la Drogadicción, según el cual se establece que el porcentaje de menores que utiliza dinero para apostar en nuestro país, tanto de forma presencial como online, ha aumentado peligrosamente, llegando ya hasta el 30% de los mismos; habiéndose reducido la edad de inicio en el juego con dinero hasta los 14 años. Un claro ejemplo de gasto hormiga.

Para que se entienda mejor, si cualquiera de estos jóvenes decidiera dejar de gastar 10 euros en apuestas semanalmente (mismo razonamiento para una copa de 10€ o 10 cafés de 1€), al cabo de 10 años tendría 6.000€ ahorrados, tomando un interés capitalizable al 3%.

Es decir, sería como tirar al mar un coche con un valor de 6.000€ cada 10 años. Y esto se podría extrapolar a otros muchos pequeños gastos que ya hemos visto. Como el tabaco. Como las comisiones bancarias.

Ejemplos gastos hormiga

Evitarlos no será tan sencillo. Ya hemos comentado nuestra falta de cultura financiera. A ello se añadirían las perversas tácticas que utilizan las empresas. Con sus trucos. Su marketing. Para no dejarnos escapar. Para que tengamos esos gastos hormiga.

Las empresas muchas veces aplican estrategias para que “piquemos” e incurramos en gastos hormiga

Ejemplos hay muchos. Como los descuentos por comprar varias unidades. Como los packs familiares de Spotify o Netflix tan ‘rara vez’ cancelados. O los grandes descuentos ofertados en los primeros pedidos de un determinado producto. Como el 75% aplicado por compañías como Glovo o Uber Eats para incentivar nuestro consumo y que volvamos a repetir.

O como la venta de productos atados. Productos que se consumen de manera conjunta, como las impresoras y la tinta, presentando precios extremadamente bajos para el producto básico (a menudo con pérdidas), para más tarde recuperarlo con precios elevados por sus recambios. Como la tinta a domicilio ofertada por HP. ¿Le suenan?

La única defensa frente a estos gastos, frente a estas tácticas, es un buen ataque. Un buen presupuesto. Una buena disciplina. Un buen propósito de ahorro. Más aún, ante la falta de cultura financiera, que en EDEM trabajamos por corregirla en nuestros grados, másteres (con el Máster en Finanzas) y programas Executive.

La solución para atajar estos gastos es aplicar un buen presupuesto y disciplina

Y, sobre todo, estar preparados frente a la situación actual en la que nos encontramos donde, la total incertidumbre, es nuestra total certeza. Ánimo.

![Películas sobre la bolsa que te engancharán [actualizado 2024]](https://edem.eu/wp-content/uploads/2019/12/jakob-owens-CiUR8zISX60-unsplash-OK-300x300.jpg)